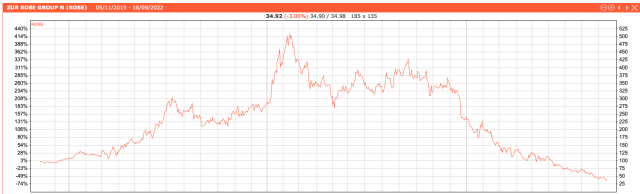

Der Markt traut Europas grösster E-Commerce-Apotheke Zur Rose derzeit überhaupt nicht viel zu. Dies zumindest deutet der regelrecht in sich zusammen gefallene Aktienkurs an, der auch die Zukunftschancen einer Firma widerspiegelt. Der Preis ist am Freitag auf ein Allzeittief von weit unter 35 Franken abgesackt. Die Marktkapitalisierung des Unternehmens mit einem Umsatz von über 2 Milliarden Franken beträgt damit noch weniger als 450 Millionen Franken.

Zum Vergleich: Anfang dieses Jahres lag der Preis pro Papier mit einem Nennwert von 30 Franken bei über 200 Franken und im Frühling 2021 sogar noch bei über 500 Franken. Die Marktkapitalisierung damals: mehr als 5 Milliarden Franken. Von dem ist heute überhaupt nicht mehr viel übrig. Viele Hoffnungen sind geplatzt.

Kurs notiert aktuell unter 35 Franken | Screenshot Aktienkurs

Einer der Hauptfaktoren der Kernschmelze des Aktienkurses dürfte das bedrohlich erscheinende Finanzpolster sein. So müssen Schulden von insgesamt knapp einer halben Milliarde Franken nach und nach bis März 2025 zurückgezahlt oder refinanziert werden. Erst vor zwei Wochen hat die Versandapotheke deshalb durch

eine weitere Kapitalerhöhung rund 140 Millionen Franken eingesammelt.

Mittelabfluss und Finanzreserven im Fokus

Hinzu kommt der hohe Mittelabfluss: Im vergangenen Jahr verbrannte das Unternehmen auf Basis des Free Cashflow 200 Millionen Franken. Auch für das laufende Jahr wird ein Ebitda von minus 75 bis 95 Millionen Franken erwartet, sodass daraus erneut ein negativer Cashflow von rund 150 Millionen Franken resultieren wird.

Zwar versucht das Management unter CEO Walter Hess das Geldverbrennen mit einem Sparprogramm zu stoppen. Der Rotstift soll unter anderem bei Personal, Logistik und Marketing angesetzt werden. Im kommenden Jahr wollen die Verantwortlichen unter Inkaufnahme eines Umsatzverlustes

ein ausgeglichenes operatives Ergebnis erzielen – und ein Jahr später dann auch den Mittelabfluss beenden.

Die Einsparziele seien dabei unabhängig vom elektronischen Rezept, betont die Führungsspitze. Ein weiteres Problemfeld, das dem Unternehmen derzeit zu Schaffen macht: Denn das E-Rezept, ein Hoffnungsträger für die Versandapotheke, dreht sich in Deutschland im Kreis, etwa wegen zeitlichen Verzögerungen, Datenschutzbedenken oder weiteren Schwachstellen.

Übernahme als Thema?

Schon mehrmals machten üblicherweise Gerüchte die Runde, dass es zu einer Übernahme kommen könnte. Immer wieder wird hoffnungsvoll der US-amerikanische E-Commerce-Riese

Amazon als möglicher Käufer genannt. Analysten, die sich mit immer tieferen Aktienkurs-Zielen übertrumpfen, geben sich angesichts der eher schwierigen finanziellen Situation des Unternehmens diesbezüglich derzeit aber eher zurückhaltend.

Mit potenziellen Käufern hingegen, darunter die US-Beteiligungsgesellschaften KKR sowie Hellman Friedman, soll das Management in den letzten Monaten gemäss Nachrichtenagentur «Bloomberg» Gespräche geführt haben. Ergeben hat sich daraus bislang aber offenbar nichts. Uninteressant ist das Geschäftsmodell keineswegs: Die E-Commerce-Apotheke will sich künftig als umfassende Gesundheitsdienstleisterin positionieren. Im Zentrum steht der Auf- und Ausbau eines europäischen «Gesundheitsökosystems», auf welchem sich Anbieter mit Produkten, Dienstleistungen und digitalen Lösungen vernetzen.

Zur Rose stand schon einmal vor dem Zusammenbruch

Einen Joker hätte das Unternehmen noch,

wie das Portal «Apotheke adhoc» unlängst berichtete. Zur Rose könnte das Ärztegrossisten-Geschäft in der Schweiz verkaufen. Eine weitere Möglichkeit im Ausweg aus der Finanzklemme wäre die Tochtergesellschaft DocMorris, Deutschlands bekannteste Apothekenmarke, als eigenständige Firma an die Börse zu bringen.

Denn ganz ähnlich wurde die Existenz von Zur Rose vor ein paar Jahren gerettet: Im Jahr 2009 hatten die Gläubiger die gesamten Firmenwerte gepfändet, weil die Vereinbarungen mit den Banken in Sachen Verschuldung und Eigenfinanzierung nicht erfüllt worden waren. Abgewendet werden konnte der Zusammenbruch damals nur durch den Verkauf des Generikaherstellers Helvepharm für 43 Millionen Franken an den Pharmakonzern Sanofi.

Gut möglich also, dass sich die Geschichte für das Unternehmen mit aktuell über 2'400 Mitarbeitenden in der Schweiz, Deutschland, den Niederlanden, Spanien und Frankreich demnächst wiederholen könnte.